Saber dónde invertir dinero es fundamental. No solo para conseguir rentabilidades interesantes y ganancias, sino para evitar perder dinero.

Por que sí, estás perdiendo dinero a diario con la inflación, los impuestos y los intermediarios.

Pero le puedes poner solución a esto. 😉

Para echarte una mano, en este artículo, he recopilado la información de los activos más interesantes donde invertir dinero. Al menos, los que yo considero interesantes y pongo en práctica tanto en mis empresas como personalmente.

Los objetivos principales de estos activos son tres:

- Igualar la inflación

- Proteger tu patrimonio

- Ganar dinero

‼️ Antes de empezar, quiero recordarte que lo que voy a compartir tiene carácter meramente informativo y no constituye una recomendación de inversión.

Recuerda que rentabilidades pasadas no garantizan rentabilidades futuras. Siempre debes hacer tus propias investigaciones antes de invertir.

Ahora sí, ¡vamos al lío!

Primero, vamos a ver algunos términos relacionados con las inversiones que es interesante que conozcas.

Diferencia entre renta fija y renta variable

👉 Por un lado, invertir en renta fija significa prestar tu dinero a una entidad durante un período de tiempo concreto a cambio de recibir intereses fijos.

Cuando acaba ese período, recuperas la cantidad inicial que habías invertido más la rentabilidad pactada.

Las entidades a las que se puede prestar dinero es a gobiernos (renta fija pública) o a empresas (renta fija privada).

Algunos ejemplos de inversión en renta fija son los bonos, las letras del tesoro, los pagarés, las obligaciones y también los depósitos a plazo fijo.

👉 Por otro lado, la renta variable son las inversiones cuyo retorno no está ni determinado ni pactado y puede variar según el desempeño que tenga el activo en el que inviertes.

Los ejemplos más comunes de inversión en renta variable son las acciones, los fondos de inversión, los ETF, las divisas, los derivados o las materias primas.

📍 Desde otro punto de vista, se podría decir que la renta fija es una inversión más segura (menos volátil) pero con menor rentabilidad y la renta variable es más arriesgada (más volátil) pero suele tener rentabilidades mayores.

Diferencia entre gestión activa y gestión pasiva

Otra diferencia importante que debes conocer es la de la gestión activa y la gestión pasiva en las inversiones. ¿Por qué? Porque afectará directamente a tu rentabilidad.

Vamos a verlas y lo entenderás:

- Gestión activa: las decisiones de inversión se toman con criterio propio. Es decir, la persona o el equipo que se encarga de gestionar la inversión o el fondo es el que decide en qué invertir y cuándo en base a su opinión y a la información de la que dispone. El objetivo es superar el rendimiento del índice de referencia (aunque puede no conseguirse).

- Gestión pasiva: no se toman decisiones en base a criterios propios, sino que se busca replicar un índice bursátil concreto (S&P 500, NASDAQ…). El índice es la referencia y el objetivo es igualar su rendimiento.

Como ya imaginarás, la gestión activa tiene un mayor gasto de recursos (personas dedicadas a investigar el mercado, ver qué opciones son mejores, hacer las transacciones, etc.), por lo que se va a ver reflejado en unas comisiones mayores (intermediarios).

Además, a pesar de que el objetivo es superar el rendimiento del índice de referencia, esto no quiere decir que se consiga. Es más, en muchos casos el rendimiento se queda muy por debajo del que tiene el índice, sobre todo en el de los bancos tradicionales.

📍 Así pues, si sumas ambos factores, comisiones y no tan buen rendimiento, la gestión activa puede no ser la mejor opción.

Antes de hablarte sobre activos interesantes donde invertir dinero, quiero recordarte algo importante.

Toda inversión conlleva riesgos y existe la posibilidad de perder lo invertido. La información de este artículo se facilita con fines meramente formativos y no constituye asesoramiento en inversión. No me hago responsable de cualquier pérdida o perjuicio en relación con dicha información.

Antes de tomar cualquier decisión, debes analizar y estudiar bien los productos o activos por tu cuenta. Recuerda que rendimientos pasados no garantizan rendimientos futuros.

Ahora sí, vamos con las inversiones.

Dónde invertir dinero para igualar la inflación

El primer apartado dedicado a la inversión está centrado en igualar la inflación. Es decir, en meter dinero en activos que permitan mantener el capital sin que se devalúe (o no tanto, al menos).

Cuentas remuneradas

Una de las primeras opciones, que podría considerarse ahorro más que inversión, es meter el dinero en una cuenta remunerada.

👉 Como su nombre indica, en estas cuentas vas recibiendo pagos de intereses, normalmente mensuales, según el tipo de interés que ofrezcan en el momento y la cantidad que tengas en ella.

La ventaja de este tipo de cuentas es que el dinero está siempre accesible y que no hay riesgo. Sin embargo, los intereses que dan son bajos, en comparación con algunas inversiones.

Aún así, es una buena opción para, por ejemplo, meter ahí el colchón de ahorros que interesa tener a mano (por cualquier imprevisto que pueda ocurrir).

Algunos bancos o entidades financieras que tienen estas cuentas con intereses relativamente «altos» y sin requisitos son:

- Wise

- Trade Republic

- Revolut

- Freedom24

‼️ Ten en cuenta que los porcentajes de los intereses van cambiando según lo que indiquen los bancos centrales. Por eso, es una buena opción para igualar la inflación, pero no para combatirla.

Depósitos a plazo fijo

Otra alternativa similar a la anterior para igualar los efectos de la inflación son los depósitos a plazo fijo.

👉 En este caso, se metevuna cantidad concreta de dinero en una cuenta y no se puede acceder a él hasta pasados X meses (los acordados). A cambio, se reciben intereses por ese dinero.

La diferencia con las cuentas remuneradas es que con los depósitos el dinero no es líquido, es decir, no se puede mover libremente durante un tiempo determinado (técnicamente, sí que se puede sacar ese dinero, pero se perderían los intereses).

Por otro lado, al tener esta restricción temporal, los intereses que se reciben suelen ser algo más altos que los de la cuenta remunerada.

Algunos bancos o plataformas financieras que ofrecen este servicio con intereses más o menos atractivos son:

- Freedom24

- MyInvestor

- Novum Bank

- OpenBank

‼️ Al igual que ocurre con las cuentas remuneradas, los intereses fluctúan según los cambios de los bancos centrales. Sin embargo, una vez se firma el depósito, ese porcentaje se mantiene hasta el final (para lo bueno y para lo malo).

Bonos

El siguiente activo que entraría en la categoría de «igualar la inflación» son los bonos. Como he comentado al principio del artículo, los bonos son una inversión que se clasifica dentro de la renta fija, por lo que es más segura, pero menos rentable.

👉 Consisten en prestar tu dinero a una entidad, que suele ser el Estado o una empresa, durante un tiempo determinado a cambio de recibir intereses fijos. Al acabar el periodo establecido, se recupera la cantidad inicial invertida junto con la rentabilidad pactada.

En este tipo de inversión ocurre como con los depósitos a plazo fijo: el dinero está «bloqueado» durante el tiempo establecido.

Pero, a diferencia de los depósitos, los intereses pueden ser un poco más elevados, por lo que puede ser una opción interesante donde invertir con inflación alta. Sin embargo, todo dependerá del gobierno o empresa que elijas, de la duración del bono, etc.

Antes de seguir compartiendo información, quiero recomendarte una formación que seguro que te interesa. Se trata de mi curso Dinero y Libertad Financiera.

En él, he sintetizado todos mis conocimientos y experiencia en el mundo de la inversión, la libertad financiera y el dinero en general.

Si quieres ir más allá en conceptos como los que te explico en este artículo, así como aprender sobre el dinero, el poder adquisitivo y las inversiones más rentables (con las que multiplicar tu patrimonio), no dudes en echarle un vistazo.

Dónde invertir dinero para proteger tu patrimonio

A continuación, tenemos un apartado similar al anterior, pero cuyo objetivo principal es proteger tu patrimonio.

PIAS y unit link

Estos dos activos sirven para proteger tu capital y mejorar un poco la fiscalidad más que para sacar buenos beneficios. Pero tienen algunas características que pueden ser interesantes según tu situación. Así que, vamos a verlos

👉 Por un lado, tenemos el PIAS (plan individual de ahorro sistemático). Básicamente, es un seguro de vida-ahorro en el que se hacen aportaciones periódicas (lo habitual es mensualmente, aunque puedes elegir) para acumular dinero de cara a compensar la pensión pública (o la falta de una).

Esta cantidad que se va acumulando se remunerará de acuerdo con un tipo de interés mínimo anticipado por la aseguradora en la que se contrate el plan.

Son una alternativa a los planes de previsión asegurados (PPA) y a los planes de pensiones, ya que los PIAS permiten recuperar el dinero en cualquier momento.

Además, son hereditarios, por lo que si te pasara algo, esa cantidad la heredaría la persona correspondiente (no como pasa con las pensiones públicas).

Otra ventaja de los PIAS frente a otros planes es que sus ganancias quedan exentas de tributación (la parte de la plusvalía), siempre y cuando el capital se perciba en forma de renta vitalicia a partir de los 65 años (deben haber pasado al menos 5 años desde la primera aportación).

Sin embargo, tiene ciertos inconvenientes o características no tan interesantes. Son:

- Máximo de 8000 € de aportación anual

- Máximo de 240 000 € de capital total acumulado

- Una misma persona no puede tener más de un PIAS

- Sí que se paga IRPF cuando se recibe como renta vitalicia

👉 Por otro lado, están los unit link, que son fondos de seguro diversificados. Se trata de un tipo de inversión colectiva que se ofrece con políticas del aseguramiento de vida.

Es decir, son un conjunto de inversiones en fondos, acciones o bonos que gestionan compañías de seguros de vida. Por ello, es a la vez un fondo de ahorro y un seguro de vida (una parte menor de la cantidad invertida se destina a pagar la prima del seguro).

Al contrario que con los PIAS, los unit link no tienen cantidades máximas para las aportaciones anuales o totales y tienes libertad de contratar más de uno por persona.

Oro y otros metales

Otra inversión interesante para proteger tu patrimonio es el oro. Es un activo que (prácticamente) todo banco, institución financiera, estado e, incluso, particulares con bastante capital compran en períodos de crisis.

📍 El objetivo es guardar parte del patrimonio en oro porque es un activo que da mucha seguridad y más aún en períodos complicados para la economía.

¿Por qué? Porque el oro no está respaldado por gobiernos o instituciones, sino que es su propio respaldo (puedes aprender más sobre esto en el artículo de cómo funciona el dinero).

Está valorado por su rareza, ya que es muy difícil de encontrar en la naturaleza y de extraerlo.

Por eso, es un muy buen activo de reserva de valor a largo plazo. Y para que veas de qué hablo, aquí tienes la gráfica de la evolución de los últimos 20-25 años.

Como ves, el oro tiene una tendencia alcista general. Sí que ha tenido fases de bajada o corrección, pero luego su valor se recupera y aumenta con el paso de los años.

A la hora de invertir en oro, hay que tener en cuenta varios aspectos importantes:

- Asegurarse de que el oro es de calidad y tiene los certificados correspondientes

- Se pueden comprar lingotes o monedas (a estas últimas se les añade una capa de numismática)

- Se puede autocustodiar (llega el oro a casa) o lo puede custodiar la empresa a la que se compra

Además del oro, también hay otros metales preciosos o materias que pueden ser interesantes para diversificar, como la plata, el platino o el paladio. Son activos para protegerse de la inflación.

Si te gusta este tema del oro y de otros metales y quieres aprender un poco más, te recomiendo ver la entrevista que hice a Pep y Jesús, de la empresa española Andorrano Joyería, una de las mejor valoradas del país para la compra-venta de este tipo de materias.

Dónde invertir dinero para batir la inflación y ganar dinero

Ahora sí que vamos con las inversiones cuyo objetivo es intentar batir la inflación para conseguir ganar dinero y aumentar el poder adquisitivo.

Acciones

Las acciones son uno de los activos de renta variable más conocidos y está considerado como uno donde invertir dinero a largo plazo.

👉 Invertir en ellas es en adquirir una participación en la propiedad de una empresa, con lo que se accede a una parte proporcional de sus activos y ganancias.

En resumen, las persona que compra acciones se convierte en accionista de la empresa y posee una parte de ella.

Existen varios tipos de acciones, pero para no complicarlo demasiado, nos centraremos en los dos principales:

- Acciones que pagan dividendos: algunas empresas reparten parte de sus ganancias a los accionistas en forma de dividendos (habitualmente, cada trimestre), lo que da una fuente adicional de ingresos recurrentes.

- Acciones que no pagan dividendos: son empresas que no reparten sus ganancias a los accionistas.

Lo bueno de invertir en acciones es que tienen bastante potencial de crecimiento para ofrecer altos beneficios a largo plazo (que se añaden a lo ganado con los dividendos, en caso de ser este tipo de acciones).

Por ello, son uno de los mejores activos para invertir si no te quieres complicar demasiado.

‼️ Sin embargo, también hay desventajas que debes tener en cuenta. Por ejemplo, la alta volatilidad del valor de las empresas y que, por tanto, existe riesgo de pérdida del capital invertido. Si necesitas ayuda para elegir acciones, puedes usar una IA para finanzas e inversión y, con la información que te dé, valorar tus opciones.

Si te interesa invertir en acciones, estas plataformas o brokers son de los más interesantes en estos momentos:

- Degiro

- Interactive Brokers

- MyInvestor

- Scalable Capital

- Trade Republic

Fondos indexados y ETF

Otro activo muy conocido son los fondos indexados, que también se conocen como fondos índice.

👉 Son instituciones de inversión colectiva y de gestión pasiva que intentan replicar un índice determinado (como el S&P 500, el NASDAQ, el DAX40, el Eurostoxx 50, el IBEX 35, etc.).

Este activo es interesante porque en lugar de comprar y depender de una sola acción y de cómo sea su desempeño, sirve para exponerse a un índice, cuyo desempeño suele ser beneficioso a largo plazo.

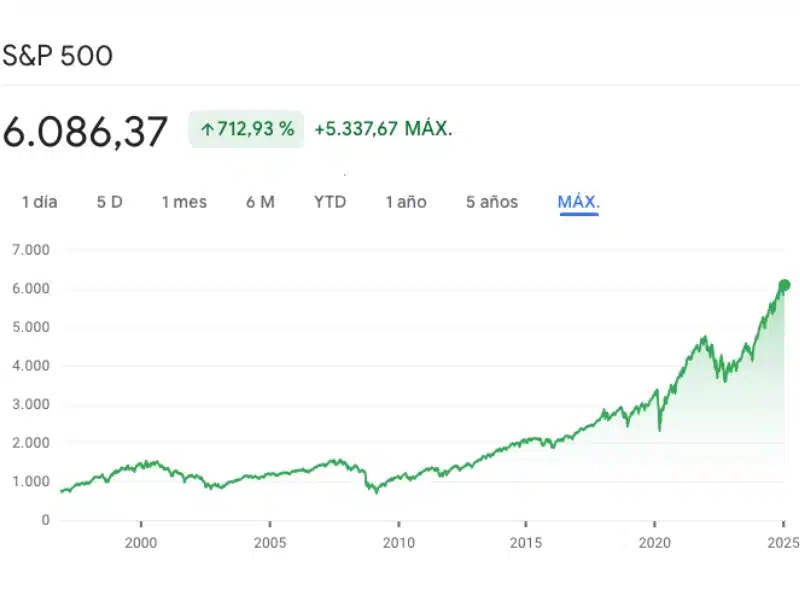

Te dejo como ejemplo la evolución de uno de los índices más conocidos e importantes del mundo, el S&P 500 (que contiene las 500 empresas más grandes de Estados Unidos).

Como ves, a pesar de que hay ciertos momentos en los que baja (cada cierto tiempo hay crisis), la tendencia general y a largo plazo es a subir. Por ello, se puede considerar como un activo donde invertir dinero para ganar dinero.

👉 Por otro lado, están los fondos cotizados, que se conocen más ampliamente hoy en día como ETF (Exchange-traded fund en inglés). La idea general de replicar el índice de referencia de un mercado es la misma que la de los indexados.

Sin embargo, tiene ciertas diferencias que debes conocer y considerar para poder decidir por cuál optar. Estas son las más importantes:

| Fondos indexados | ETF | |

|---|---|---|

| Liquidez | Solo pueden comprarse y venderse una vez al día (al cierre del mercado). El precio final al que compras o vendes el fondo indexado se conoce al final del día. | Se pueden comprar y vender en cualquier momento en el que el mercado esté abierto (como las acciones). El precio final de compra/venta del ETF es en tiempo real. |

| Variedad | Replican un índice de manera exacta (S&P 500, el NASDAQ, el DAX40, el Eurostoxx 50, el IBEX 35…). | Son más flexibles y pueden replicar índices o tener un enfoque específico (tecnología, energía, salud, materias primas, criptos…). |

| Fiscalidad | Están exentos de tributar si haces un traspaso entre fondos (exención fiscal por reinversión de los fondos). Esto aplica a España. Tendrás que revisar la legislación de tu país. | No tienen exención por reinversión de fondos. Si vendes un ETF para reinvertir en otro, tienes que tributar en renta la ganancia de capital (si la hay). Aplica a España. Revisa las leyes de tu país. |

‼️ Los fondos y ETF podrían considerarse como inversiones rentables a corto plazo, dependiendo de las tendencias del mercado. Pero recuerda que, en ningún caso, rendimientos pasados garantizan rendimientos futuros.

Inmobiliario

El siguiente tipo de inversión es uno de los más conocidos y al que mucha gente con cierto capital acude. Se puede ver como una forma de proteger tu patrimonio, pero también para sacar beneficios en el largo plazo.

Aquí, hay dos tipos principales de «negocios «, el alquiler y el house flipping (comprar, reformar y vender). Vamos a verlos.

Alquiler

Dentro del alquiler, también tenemos varias opciones: las principales son el alquiler de larga estancia y el de corta estancia (o vacacional). Veamos las características de cada uno.

Alquiler de larga estancia

👉 El alquiler de larga estancia, como su nombre indica, consiste en alquilar la vivienda o el local al inquilino/a durante un período de tiempo largo (meses o años).

✅ Por un lado, tiene sus ventajas: es un negocio «aburrido», los ingresos van sin IVA, puedes aprovecharte del apalancamiento bancario, conseguir plusvalías (no en todos los casos) y los suministros los paga el inquilino.

❌ Por otro lado, también hay inconvenientes de este tipo de alquiler: la regulación no es favorable de cara al propietario, es prácticamente obligatorio tener un seguro antimpago (no por ley, pero sí por tu bien) y no se puede deducir el IVA de los gastos que tengas (reformas, mobiliario, etc.).

Alquiler vacacional

👉 En cuanto al alquiler de corta estancia o vacacional, consiste en tener el inmueble disponible para alquilar en períodos cortos de unos días o semanas.

Lógicamente, estos pisos o casas suelen estar en lugares más interesantes desde el punto de vista turístico.

✅ Las ventajas de este tipo de alquiler son: se puede delegar, suele tener mejor rentabilidad que el alquiler de larga estancia, puedes deducir el IVA de los gastos y puedes beneficiarte del apalancamiento bancario.

❌ Sin embargo, hay desventajas como: las comisiones de las agencias si delegas la gestión, tienes que pagar los suministros y los gastos de limpieza, las regulaciones cada vez más desfavorables y debes aplicar el IVA a los ingresos.

En cualquier caso, debes contemplar bien todos los gastos (compra, hipoteca, reformas, mobiliario, impuestos, papeleo…) para calcular la rentabilidad final y si realmente te interesa o es una buena inversión para ti.

Compra-venta de inmuebles

Este tipo de estrategia de inversión inmobiliaria también se conoce como house flipping.

👉 Consiste en comprar un inmueble (casa, apartamento, piso, local comercial…) para hacer una reforma que aumente su valor y venderlo.

No es algo tan sencillo como puede sonar. Hay que acertar a la hora de comprar y elegir una propiedad que esté barata y que tenga potencial de mejorarse, pero que no esté tan mal que lo que tienes que invertir en la reforma sea demasiado y acabe no valiendo la pena.

En este caso, además de los gastos asociados a la compra (el valor del inmueble, la hipoteca si la necesitas…), también hay que tener en cuenta otros, tanto previstos como imprevistos.

Por supuesto, están los gastos de la reforma, pero también se deben considerar las comisiones (de las inmobiliarias, del gestor, etc.), los impuestos asociados a todas las transacciones, los de ciertos permisos, etc.

Todo esto afectará a la rentabilidad final. Por ello, se tiene que considerar para hacer números y ver si interesa esta inversión.

Compra de habitaciones

Dentro del mundo inmobiliario, ha surgido una nueva oportunidad, gracias a la startup habitación.com, que fue la pionera y ahora están surgiendo nuevas opciones similares.

Consiste en que, en lugar de comprar pisos o apartamentos enteros, puedes comprar solo una habitación (o 2, o 3) de un inmueble. Por lo tanto, la inversión inicial es menor, pero sigues teniendo la oportunidad de invertir y diversificar.

Esta habitación la puedes usar para vivir, lógicamente, para tenerla en otra ciudad como segunda vivienda o, incluso, para alquilarla y sacar un rendimiento por ella, como harías con un piso entero, pero solo la habitación. En este caso, la propia startup se encarga de todas las gestiones del alquiler.

Si quieres conocer más sobre este tipo de inversión, entra en el enlace y si finalmente te animas a comprar habitación, utiliza el código: HAB_END_2025 y te llevas 6 meses de servicio de gestión gratis.

Si te sirve de guía o de seguridad, yo ya he comprado varias habitaciones. Y mira, te dejo con la entrevista que le hice a Uri, fundador de la startup, en el pasado ENDLIVE!. Así puedes aprender más sobre el proyecto.

Relojes

Aunque es menos conocida que la inversión inmobiliaria, la inversión en relojes también puede ser interesante, sobre todo, si es un ámbito que te gusta.

📍 En esta inversión, como en todas, debes tener unos conocimientos mínimos para poder tomar buenas decisiones. Conocimientos sobre marcas, modelos, ediciones especiales, rarezas, el estado del reloj, las tendencias del mercado…

Son muchos factores y pequeños detalles. Por eso, si es un mundo que te gusta, será mucho más interesante para ti elegir los relojes como opción donde invertir dinero.

Vehículos

Este activo es uno que muchos y muchas no consideran, ya que siempre se ha dicho que los vehículos pierden valor nada más salir por la puerta del concesionario.

📍 Sin embargo, aunque hay verdad en ese pensamiento, no ocurre así en el 100 % de los casos. Hay excepciones en las que se puede convertir un activo en un pasivo.

Como en otros tipos de inversiones que he comentado, en el caso de los coches debes conocer bien qué hace que sean interesantes o diferentes, qué les da valor y ayudará a que con el paso del tiempo se revalorice.

También debes considerar el mantenimiento del vehículo (pintura, motor, batería si es eléctrico…), puesto que es muy importante para que no pierda valor y los gastos que esto pueda conllevar.

Si te interesa este mundillo y quieres ver un ejemplo más concreto, te dejo el vídeo de mi canal en el que te cuento más detalles sobre mi inversión en el Tesla Roadster (y donde también me divierto un rato conduciéndolo).

Startups

Por último, quería mencionar la opción de invertir en startups, ya que puede ser interesante dependiendo de tu perfil inversor.

👉 Por definición, las startups son empresas emergentes que no tienen muchos años de vida. Suelen estar fundadas por uno o varios emprendedores/as y es habitual que estén dentro de los ámbitos tecnológicos o de innovación.

Generalmente, son negocios fácilmente escalables y con capacidad para crecer muy rápido (aunque también de caer muy rápido).

Este tipo de activos son extremadamente volátiles, por lo que puedes ganar mucho dinero, pero también puedes perderlo todo muy fácilmente.

Por eso, podría considerarse como una inversión más por «vocación». Es decir, con el objetivo de apoyar a nuevos emprendedores y emprendedoras en sus proyectos e ideas.

Ese es el principal motivo por el que yo invierto en startups. Me gusta ejercer de business angel. Es decir, además de aportar dinero, también brindar mi conocimiento en el mundo de los negocios para ayudar a que la empresa tenga éxito.

De hecho, El Referente me nombró como uno de los business angels más activos del 2024 por mis varias inversiones y aportaciones en startups.

Si estás emprendiendo y quieres alguno de mis consejos o claves para sortear los inconvenientes de este proceso, lee mi artículo sobre cómo ser emprendedor.

Donde invertir dinero sin inflación, impuestos o intermediarios

Puede sonar demasiado bonito para ser verdad, pero existe un tipo de inversión o activo con el que puedes vencer la inflación y, además, hacerlo sin las comisiones de los intermediarios (o unas comisiones mínimas) y sin pagar impuestos por tus beneficios. Son las criptos y el mundo DeFi.

Criptomonedas y DeFi

👉 Las criptomonedas son activos a los que todo el mundo puede tener acceso, sin importar su origen, género, poder adquisitivo, ideología…

Nadie te puede impedir que las tengas por quién eres. Esto no ocurre en el sistema bancario tradicional, donde no todo el mundo tiene acceso a abrir cuentas en el banco, te ponen requisitos, etc.

📍 Entre todas las criptos, no cabe duda de que el rey es el Bitcoin. Además de haber sido la primera en crearse, su funcionamiento está hecho a prueba de error humano.

El Bitcoin se puede definir como un activo con el que hacer intercambio de valor sin intermediarios, sin inflación y sin impuestos, ya que no necesitas pasar el KYC (know your customer) para poder hacer transacciones.

Eso sí, tienes que saber cómo hacer dichas transacciones para evitar crearte la obligación legal de tener que pagar impuestos (esto está explicado en mi curso que te he recomendado antes).

Y a esto hay que añadirle que es una propiedad privada inconfiscable, por ello, muchas personas la usan como refugio de parte de su patrimonio (¿te suena a otro activo del que he hablado antes?), más allá de que se revalorice o no.

¿Y se revaloriza? Aquí tienes la gráfica con la evolución del valor del Bitcoin desde su creación hasta la actualidad.

¿Te suela el comportamiento de esta gráfica? Echa un vistazo a la gráfica del oro que he compartido antes y verás que tienen similitudes. Por ello, al igual que el oro, mucha gente considera al Bitcoin como un activo refugio.

Sí, esto está muy bien, pero ¿cómo gano dinero con Bitcoin o con otras criptomonedas? Dejando de lado la posible revalorización del Bitcoin y de las altcoins, existe un mundo muy amplio en el que puedes operar y sacar beneficios que ni te imaginas.

Esto es gracias a las DeFi (finanzas descentralizadas).

👉 Las DeFi son un sistema financiero alternativo y descentralizado basado en la blockchain (cadena de bloques). Por eso, no hay intermediarios, como puedan ser los bancos tradicionales, las agencias gubernamentales u otras instituciones financieras.

Así pues, con las DeFi puedes hacer operaciones y transacciones tú mismo/a sin pasar por los intermediarios que se quedan con parte de tu dinero (comisiones) y sin pasar por instituciones o gobiernos que también se quedan con parte de tu dinero (impuestos).

¿Cómo es posible? Gracias a la blockchain, puedes usar smart contracts (contratos inteligentes), protocolos y DApps (aplicaciones descentralizadas) para hacer diferentes operaciones.

📍 ¿Cuáles son esas operaciones? Aquí tienes algunos ejemplos:

- Ofrecer préstamos y recibir intereses

- Pedir préstamos para hacer otras operaciones que te den más beneficios

- Participar en liquidity pools

- Hacer staking de tokens y recibir intereses a cambio

- Hacer yield farming

Como ves, son operaciones y transacciones que hacen los bancos en el mundo tradicional (no es algo nuevo), pero trasladado al mundo cripto. Sin intermediarios (esto sí que es nuevo).

Si quieres profundizar más en este tema, tienes mucha más información sobre las DeFi y sobre diferentes formas de ganar dinero con ellas en estos artículos:

Y si no sabes cómo comprar criptos o nada de nada de este mundo, empieza por el artículo sobre cómo invertir en criptomonedas o, incluso, leyendo alguno de los mejores libros sobre criptomonedas, Bitcoin y blockchain.

En caso de que no tengas ni idea de dinero, finanzas y economía, mejor empieza por alguno de los libros de esta recopilación de los mejores libros de finanzas.

Antes de despedirme, te quiero recordar que tienes disponible mi curso Dinero y Libertad Financiera, donde aprenderás muchísimo más sobre inversiones que te ayudarán a multiplicar tu patrimonio.

Ahora sí, hasta aquí llega el artículo dedicado a dónde invertir dinero para combatir la inflación y evitar que pierdas patrimonio día a día, con algunas opciones para aumentarlo.

Recuerda que lo que te he contado es meramente informativo y no constituye una recomendación de inversión. Rentabilidades pasadas no garantizan rentabilidades futuras. Así que, infórmate bien e investiga antes de invertir tu dinero.

Cuéntame, ¿cuáles de estas inversiones has hecho ya? ¿Inviertes en otros activos que no he mencionado y que te parecen interesantes? ¿Dónde no invertirías en la situación actual del mercado?

¡Te leo en los comentarios!